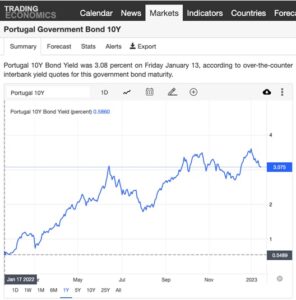

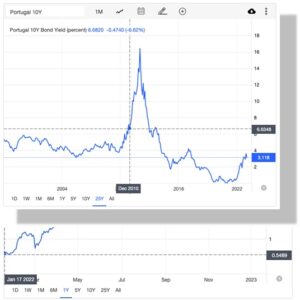

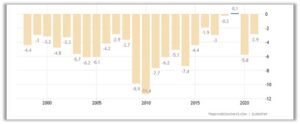

Desde o início do ano passado que a média dos juros da dívida soberana portuguesa a 10 anos (JDS10) está a subir. De 0,5% em janeiro de 2022 encontram-se atualmente em cerca de 3%, depois de já terem estado em 3,6% em 30 de dezembro (todos os gráficos: Trading Economics).

No fatídico governo de José Sócrates os JDS10 estavam em 6,6% em finais de 2010, altura em que, segundo o antigo Governador do Banco de Portugal Carlos Costa, deveria ter sido pedido o resgate financeiro para evitar, entre outros, o “risco de decisão tardia das instâncias europeias face ao calendário das necessidades de refinanciamento da República” (“O Governador”, pg 138).

Os JDS10 alemães estavam então a 2,9%, os britânicos a 3,4% e os franceses a 3,3%. Num registo preocupante, os italianos encontravam-se já a 4,8%, e os espanhóis a 5,4%. No vermelho, os JDS gregos e irlandeses, países já intervencionados respetivamente desde maio e novembro 2010, com 12,3% e 9,2% .

Se os JDS10 subiram cerca de 3% num só ano – em 2022 – o que está o Governo a fazer para evitar que continuem a subir outros 3% em 2023 e cheguemos novamente à situação de inevitabilidade de um novo resgate financeiro?

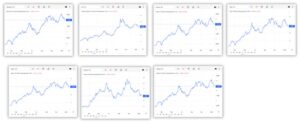

II. Haverá quem tente diluir esta questão, contrapondo que a subida das taxas de juro é uma tendência comum a todos os países europeus. Efetivamente, os JDS10 têm vindo a subir ao longo de 2022 na europa, dentro ou fora da Zona Euro.

Mas esse não é o ponto. O ponto é os nossos JDS10 estarem, hoje em dia, apenas a 3% de distância do patamar de resgate, ou seja, a cerca de metade do que nos separava desse patamar em janeiro de 2022. Num ano aproximámo-nos 50% do limiar de resgate. E isso é extremamente preocupante. Porque aquilo que sinaliza aos mercados que um determinado país perdeu a credibilidade financeira é a divergência dos juros da dívida soberana em relação ao grupo em que se encontrava. Até 2020 essa divergência podia ir até 6%, mas desde o início de 2023 basta uma divergência de 3% para entrar no limiar de sinalização de stress financeiro aos mercados. A margem de manobra financeira do país diminuiu sensivelmente.

Por outro lado, o que afeta a nossa sorte financeira se toda a Europa se aproxima do abismo? Não será antes mais um motivo para fazermos o trabalho de casa, porque quanto mais países precisarem de ser resgatados, menos fundos haverá disponíveis para apoiar eventuais perdas de acesso aos mercados?

III. O que é verdadeiramente relevante é se efetivamente melhorámos a nossa situação desde 2011, se foi ou não feito um trabalho de casa que se tenha refletido nos indicadores macroeconómicos para evitar um novo ataque especulativo. Vejamos alguns.

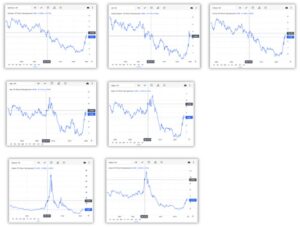

– Deficit orçamental: aumentou perigosamente nos últimos dois anos, alcançando cerca de metade do registado no período do resgate 2010/11. Este aumento do deficit resultou da luta contra a as consequências económicas da pandemia, mas diminuiu em 2021 para 2,9%. Esta tendência é comum aos países europeus: a Alemanha teve em 2020 um deficit de 3,4% do PIB, o Reino Unido um terrível deficit de 15% (que poderá estar na origem da desconfiança dos mercados em relação ao projeto de orçamento que levou Liz Truss à demissão), a França 8,9%, a Itália 9%, a Espanha 10,3%, a Irlanda 5% e a Grécia 10,4%. Todos estes países conseguiram diminuir o deficit em 2022, e os próximos anos serão fundamentais para verificação da capacidade de o conseguir manter sob controlo em Portugal.

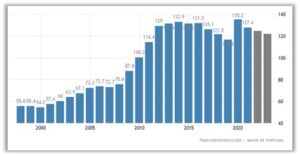

– Percentagem da dívida governamental em função do PIB: voltou a crescer em 2020, ultrapassando o record máximo de 2014, e encontra-se atualmente a 127,4%, um nível superior ao de 2011, de 114,4%. A perspetiva para 2022/23, a cinzento no gráfico, mantém-se acima dos 120%.

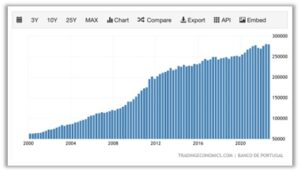

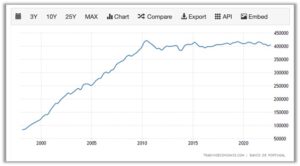

– Dívida governamental bruta: tem vindo a aumentar inexoravelmente desde o resgate de 2011.

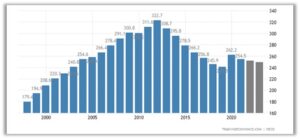

– Dívida privada: diminuiu desde o resgate, sinalizando que as empresas aprenderam a lição da crise. Este indicador é importante porque sabemos a facilidade com que a dívida privada se pode converter em dívida pública, como no caso dos resgates bancários em Portugal e Irlanda em 2011.

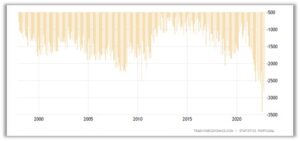

– Balança comercial de bens e serviços: tem sofrido um agravamento preocupante desde 2021, que ultrapassa em muito o deficit estrutural das décadas anteriores, incluindo o do período do resgate.

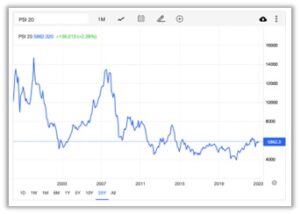

– O Índice Bolsista tem sofrido uma quebra acentuada desde 2010 e encontra-se ainda muito longe de recuperar para os níveis anteriores a essa época.

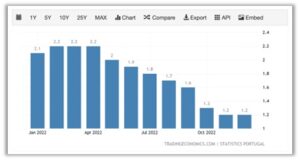

– A confiança dos empresários tem vindo a diminuir.

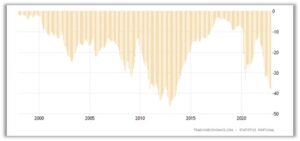

– A confiança dos consumidores, tradicionalmente negativa, desceu para níveis que se aproximam do pico negativo do resgate.

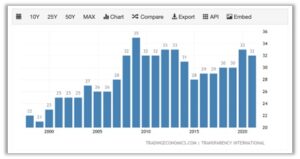

– A corrupção tem vindo a aumentar desde 2015.

– O índice português das agências de notação é muito inferior ao da Irlanda e da Espanha, encontra-se abaixo da Bulgária, e ao nível da Croácia.

III. É patente a mediocridade dos indicadores portugueses, tendo alguns até piorado desde o colapso financeiro de 2011 – a Percentagem da Dívida Governamental em Função do PIB, a Dívida Governamental Bruta, a Balança Comercial de Bens e Serviços e o Índice Bolsista – o que nos deixa vulneráveis num novo ambiente financeiro europeu caracterizado por deficits elevados. A escalada da guerra contribuirá certamente para um aumento das despesas militares, o que aumentará ainda mais os deficits estaduais europeus, aos quais acrescerá o apoio à reconstrução económica da Ucrânia e os prejuízos provocados pelos embargos à Rússia.

A estes fatores externos adiciona-se a diminuição da capacidade de aquisição da dívida soberana portuguesa pelos bancos nacionais, registada na última década, devido ao afundamento e reestruturação dos maiores bancos privados portugueses. No seio do mecanismo complexo e não totalmente descortinável que leva ao aumento dos juros da dívida soberana devido à desconfiança dos mercados cabe um papel fundamental à capacidade dos bancos de cada país adquirirem a respetiva dívida soberana, evitando assim a subida dos JDS. A margem dos bancos privados portugueses e da própria CGD para “financiarem a república” tem vindo a diminuir significativamente ao longo dos últimos anos e isso contribui para a aumentar a perceção dos mercados da vulnerabilidade da nossa economia.

O atual contexto económico europeu é de descida acentuada dos preços de habitação na Alemanha, Reino Unido , Itália, e Suécia, sendo encarado como o prenúncio de uma nova crise económica que poderá afetar a coesão europeia, numa conjuntura global em que o próprio FMI reconhece que os motores do crescimento económico global – USA, UE e China – sofrem de enfraquecimento económico, metade dos países da UE entrarão em recessão em 2023, e um terço da economia mundial se encontrará em recessão este ano.

Por cá, impera o otimismo inconsciente de quem se acha excecionalmente isento das condições que afetam outros países, lembrando do velho ditado anglo-saxónicos, “pride comes before the fall”. Na realidade, o indicador mais preocupante – a balança comercial de bens e serviços – afundou para níveis impensáveis desde o período do resgate de 2011, descendo de uns negativos 2.200 M€ em 2011 para os atuais 2.750 M€. A evolução da dívida externa portuguesa reflete este desequilíbrio externo: na realidade, praticamente não diminuiu desde 2011:

Veremos quão fundo nos levará a próxima crise económica, que nos vai apanhar, mais uma vez, desprevenidos e impreparados: nada aprendemos com as três vezes em que fomos intervencionados pelo FMI desde o 25 de abril de 1974 – 1977, 1983 e 2011 – todas elas com os socialistas no poder.

Já chega de adiar reformas económicas inevitáveis. Já chega de crises económicas. Já chega de intervenções do FMI. Já chega de afogar as empresas e as pessoas em impostos.

Chega!